结构化发债的风险与监管挑战为何屡遭严罚?

- 百科大全

- 2024-06-12

- 918

引言

在金融市场的众多工具中,结构化发债作为一种创新型的融资方式,近年来受到了市场的广泛关注。然而,随着其应用的普及,相关的风险和问题也逐渐暴露,导致监管机构不得不频繁出手,对违规行为进行严厉处罚。本文旨在探讨结构化发债的风险所在,以及为何这类产品屡次成为监管处罚的对象。

结构化发债的基本概念

结构化发债是指通过金融工程技术,将传统的债券产品进行重新组合和设计,以满足特定投资者的需求。这种发债方式通常涉及复杂的金融衍生品,如期权、互换等,以实现风险的重新分配和收益的优化。

结构化发债的风险分析

1.

信用风险

:结构化产品往往涉及多个债务人或资产,一旦其中一方违约,可能会影响到整个产品的偿付能力。2.

流动性风险

:由于结构化产品的复杂性,其市场流动性往往较差,一旦市场环境变化,投资者可能难以迅速变现。3.

市场风险

:结构化产品的设计往往与市场利率、汇率等宏观经济因素紧密相关,市场波动可能对产品价值产生重大影响。4.

操作风险

:复杂的结构化产品需要精确的计算和操作,任何操作失误都可能导致重大损失。5.

法律和合规风险

:结构化产品的创新性可能导致其与现行法律法规存在冲突,从而引发法律风险。监管挑战与处罚案例

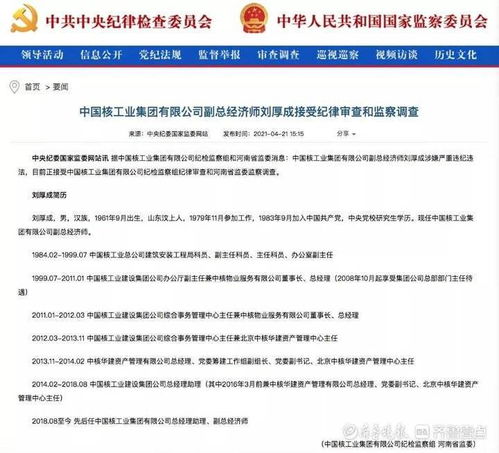

监管机构面临的挑战主要在于如何有效监管这些复杂且不断创新的金融产品。由于结构化发债的复杂性,监管机构往往需要投入大量资源进行审查和监督。近年来,多家金融机构因在结构化发债中存在违规操作而受到严厉处罚,这些案例揭示了监管的严格性和必要性。

监管措施与市场影响

为了应对结构化发债带来的风险,监管机构采取了一系列措施,包括但不限于:

加强对结构化产品的审查和披露要求。

提高对金融机构的风险管理要求。

加大对违规行为的处罚力度。

这些措施在一定程度上提高了市场的透明度和稳定性,但也可能限制了金融创新的空间,对市场参与者提出了更高的要求。

结论

结构化发债作为一种创新的融资工具,其复杂性和风险性不容忽视。监管机构需要不断更新监管策略,以适应金融市场的变化。金融机构和投资者也应提高风险意识,合理评估和管理结构化发债的风险。只有这样,才能在保障金融市场稳定的促进金融创新的健康发展。

参考文献

[在此列出用于撰写本文的参考文献]

通过上述分析,我们可以看到结构化发债的风险是多方面的,涉及信用、流动性、市场、操作和法律等多个层面。监管机构对此类产品的严格监管是必要的,以防止金融风险的累积和扩散。市场参与者也应增强风险管理能力,以适应不断变化的金融环境。

下一篇

海越实业